本記事では、Nicolの2018年の投資戦略について、特にNISAの利用と投資信託の毎日積立による投資方法を紹介したいと思います。

本記事の検討ポイントは以下の3点です。

- 現行NISAを使うか積立NISAを使うかの検討

- 投資手法の検討

- 対象の投資信託の選択

タイトルで盛大にネタバレしている部分もありますが、順番に紹介していきたいと思います。

1.現行NISAを使うか積立NISAを使うか

NicolはこれまでNISAの制度を利用して投資信託の長期分散投資を行ってきました。NISAを知らない方のために簡単に説明すると、NISAは一定枠までであれば投資から得た利益・分配金にかかる税金がゼロになるという制度です。この制度を利用することで、利用しない場合と比較して免除された税金の分だけ大きな利益を得ることが出来ます。この枠は非課税投資枠とよばれ、2018年時点で120万円が上限でした。

さて、そんなNISAの制度ですが、2018年から新たにつみたてNISA(積立NISA)の制度が開始されました。つみたてNISAは文字通りNISAを積立投資に特化させたもので、現行NISA(通常NISA)と比較すると、下記のような違いがあります。

| 現行NISA | つみたてNISA | 制度未使用(普通に投資する場合) | |

| 年間投資可能額 | 120万 | 40万 | 上限なし |

| 非課税期間 | 5年間(10年までロールオーバー可能) | 20年間 | 無し |

| 年齢制限 | 20歳以上 | 20歳以上 | 制限なし |

| 口座数制限 | 1人1口座 | 1人1口座 | 制限なし |

| その他の制限 | NISAと積立NISAは併用不可 | 同左 | 制限なし |

| 投資可能商品 | 株、投資信託、ETF、REIT | 金融庁が許可した投信、ETF | 全て |

| 制度の期間 | ~2023年 | ~2038年 | 期限なし |

これらの条件を比較した結果、Nicolは現行NISAを継続していくことを選択しました。特にポイントとなるのは年間投資可能額と非課税期間と考えています。当然、税金の優遇効果は大きな額を投資する場合のほうが大きくなります。また、個人的には非課税期間と制度の終了期間に関してはあまり気にしていません。期間終了後はその都度、一番優遇が得られる方法、もしくは別の投資先に資金を移動させてゆけば良いと考えています。ロールオーバーすることも可能ですし、現行NISAから積立NISAに口座を変更しても良いですね。金融庁の方針次第で期間の延長なども十分考えられます。

そのため、考慮のポイントはシンプルに、投資信託に対する年間の投資額をどれくらいにするか、という点になります。年間の投資額が40万より大きければ現行NISAを選び、そうでなければ積立NISAを選択することになります。

昨今のブームに乗じて仮想通貨への投資配分も増やしてはいますが、資産運用のメインは依然として投資信託に任せたいと思っています。そのため、NISA投資に大きめの比率を計画し、現行NISAでの投資を選びました。

※積立NISAを利用する場合の注意点

積立NISAを使う場合は、REITへの投資配分には注意が必要です。2018年3月時点で積立NISAの対象となっているREITは国内ものしか無いため資産クラスに海外REITを加えたいと考えている人は、通常のNISAを選ぶとよいと思います。

2.投資手法の検討

次に、投資手法を検討します。現行NISAの枠は120万円ですが、短期売買で枠を使うことも出来ますし、長期的に積み立てることも可能です。

投資手法の検討においては以下の観点を検討しました。

2-1.短期売買が長期保有か

2-2.一括購入か積立購入か

2-3.資産クラスをどうするか

検討結果を順番に紹介していきます。

2-1.短期売買が長期保有か

短期売買で収益を上げることを狙う場合は市況や投資対象の調査・勉強にかけるコストが大きくなります。ファンダメンタルズの分析に加えてテクニカル的な要素も含めて検討が必要であるためです。これは多くの時間が拘束されます。

Nicolは投資に対してそれほど多くの時間を割くことはできないし、したくないので、ほったらかしの長期保有を前提とします。

2-2.一括購入か積立購入か

一括購入と積立購入メリデメを考えてみましょう。

一括購入

メリット

・早期に投資できれば複利効果が大きい

・安く買うことができれば大きな利益を得られる

デメリット

・投資タイミングが遅いと複利効果が得られない

・高値掴みすると大変

積立購入

メリット

・日々の価格を気にせずに済む

・平均取得単価が安定する

・平均的な複利効果を得ることが出来る

デメリット

・購入資金の管理が面倒

・複利効果は最大にはならない

これらの特徴を検討した結果、積立購入を選択しました。特に大きな違いは、一括購入の場合は購入タイミングの検討のために非常に多くの要素を検討し、相場に張り付いて時間を使わなければならない点です。短期/長期の検討でも触れましたが、個人的に投資は時間をかけずにお金を働かすことを重視したいため、積立購入を選択しました。

また、積立方法ですが、これまでは毎月の積立購入を行ってきましたが、今年からはSBI証券の毎日積立を使ってみることにしました。コースの詳細は割愛しますが、その名の通り毎営業日に投資信託の設定(※)を行うため、ドルコスト平均法の効果を最大限に享受することが出来るうえ、価格変動のリスクも低減することが可能です。

※投資信託を購入すること。売却は「解約」と言います。

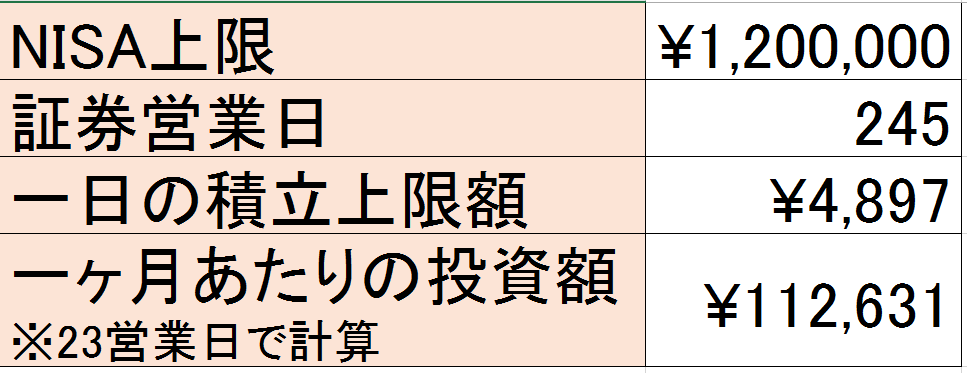

毎日積立で一日あたり幾らまで投資できるのか?

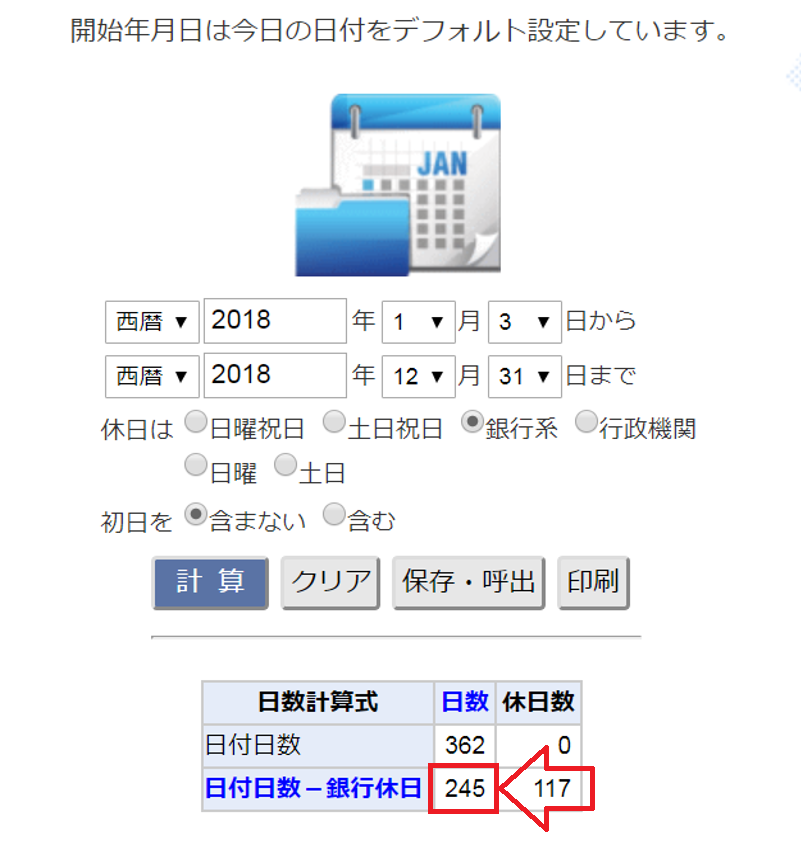

毎営業日に分散すると幾らまで設定できるか計算してみました。SBI証券の毎日積立は毎日と言いながら、実際は証券営業日を基準として設定を行うため、厳密に幾らまでと言うのは確認が必要です。

2018年の証券営業日は245日です。

※証券営業日の計算は以下のサイトを利用させていただきました↓

http://keisan.casio.jp/exec/system/1251361154

NISA上限額の120万円を証券営業日で割ると、一日あたりの積立可能額は4897円(切り捨て)となります。待機資金ですが1ヶ月あたりにすると、平均月10万円ずつの計算ですが、営業日が多い月と少ない月があるため、余裕を持って23営業日と計算しました。23営業日としても11万円程度あれば不足することは無いと思います。(計算はしてみたものの、毎月10万円も投資するのは大変なので、そこは調整しておきます。)

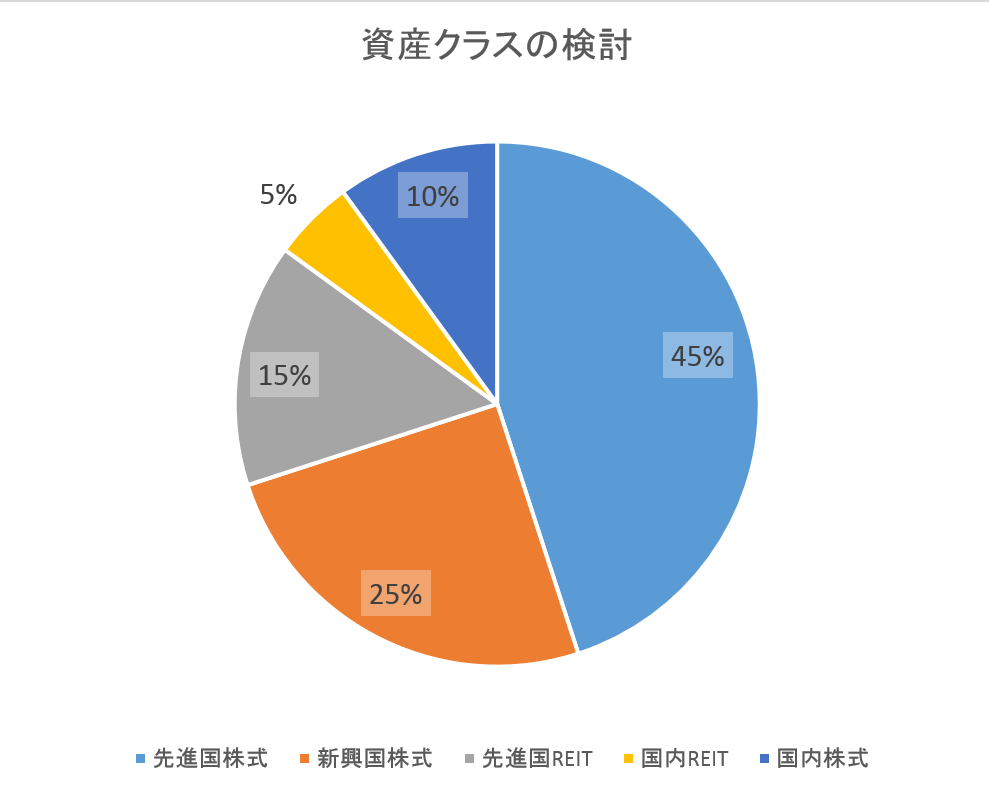

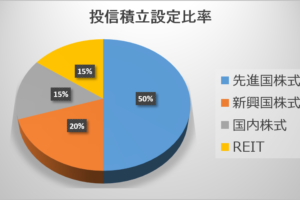

2-3.資産クラスをどうするか

投資手法のうち最後に検討するのは資産クラスです。資産クラスとは、資産の種類・分類やのことで、株とか債券とか、不動産(REIT)といった商品と、国内・海外・新興国といった地域を組み合わせて検討します。

マクロ的な観点でみると、日本経済は今後どんどん弱く、縮小していくと考えていることから、外物を中心に構成したいと考えています。具体的には、資産の中で預金などの待機資金と内物を合わせて25%以下にしたいです。

また、債券は年齢と、流動性の制約に対してリターンが見合わないという理由からポートフォリオには組み入れていません。(それなら、動かせる状態で持っておいて新興資産へのお試し投資に回したい)

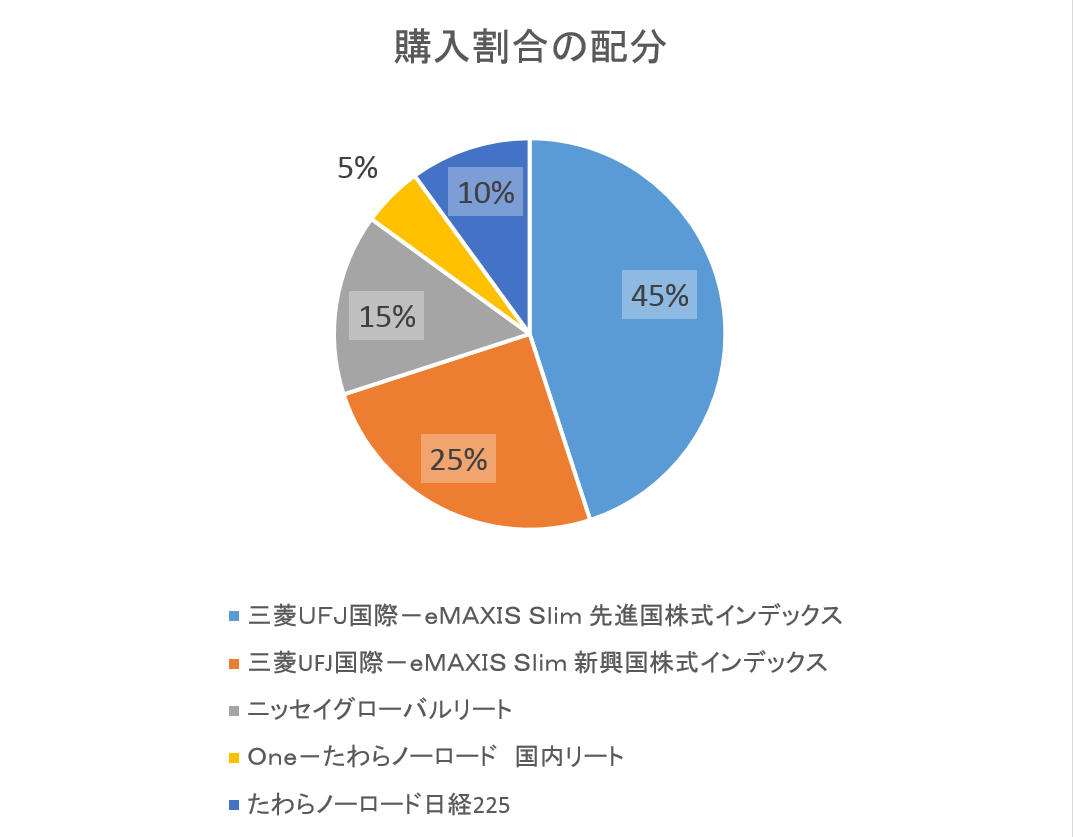

あとは感覚で適当に調整して(笑)、下図のような配分となりました。

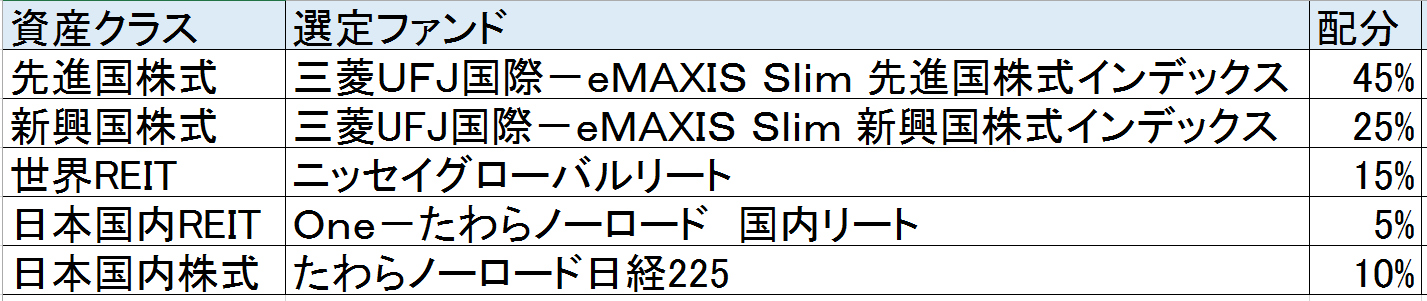

図. 資産クラス別投資配分

3.対象の投資信託の選択

最後に、投資手法の検討で決めた方針と資産配分に従って対象の商品を選んでいきます。

商品選択のポイントはシンプルで、以下の2点です。

・手数料(実質コスト)が安いこと

・純資産総額が上昇傾向であること

昔はとんでもないボッタクリ投信が多かったですが、昨今は金融庁の指導もあり優秀な投信が次々と登場してきています。Nicolも毎年、同じ資産クラスの中でより手数料の安い商品に乗り換えを続けていますが、今年は以下の商品を選びました。

図. 2018年度の投資対象

設定されて間もない投信もあり、実質コストがわからないものもありますが、あまり細かくやっても面倒なので勢いで決めてしまいました。私は投信会社の回し者ではありませんが、ここに挙げた投資信託はどれも、同資産クラスの中では非常に優秀な投資信託です。ニッセイグローバルリートだけは、先進国REITではなく全世界が対象となっていますが、そこはご愛嬌ということで。

他の候補としては、VTなどドル建てのETFも魅力的ですが、毎日積立を選んだ時点で単元が大きく購入することは出来ないため除外しました。(取り扱ってもいないし。。)

図. 最終的な投資配分

設定して、後はほったらかすだけ!

準備は大変でしたが、これで何にいくら投資するか決めることが出来ました。先ほど決めた商品と投資比率に基づいてSBI証券で毎日積立の設定を行い、毎月自動で銀行口座から引き落としを行う設定をしました。(この辺の手順は需要がありそうならば記事にしたいと思います。)

積立投資の最も良いところは、時間がかからないことです。最初にきっちりと計画を立ててしまえば、あとは放ったらかしでも、それなりの結果を出すことが出来ます。日々の価格変動に一喜一憂することもなくなるので精神衛生上もよいですね。また年末年始に見直しと計画を行おうと思います。本記事がご覧になった方の投資戦略を検討する一助になれば幸いです。

コメントを残す